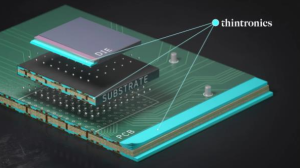

Pode ser confuso tentar compreender todos os componentes complexos de um único chip de computador: camadas de componentes microscópicos ligados entre si por “autoestradas” de fios de cobre, alguns apenas um pouco mais largos do que algumas cadeias de ADN. Entre esses fios encontra-se um material isolante chamado dielétrico, garantindo que os fios não se toquem e provoquem curto-circuitos. Ao aproximarmo-nos ainda mais, encontramos um dielétrico específico colocado entre o chip e a estrutura subjacente; este material, denominado filme dielétrico, é produzido em folhas tão finas quanto glóbulos brancos.

Durante 30 anos, uma única empresa japonesa chamada Ajinomoto produziu biliões deste filme específico. Os concorrentes têm lutado para superá-los, e hoje a Ajinomoto detém mais de 90% do mercado deste produto, que é utilizado em tudo, desde computadores portáteis até centros de dados.

Mas agora, uma startup sediada em Berkeley, Califórnia, está a embarcar num esforço hercúleo para destronar a Ajinomoto e trazer este pequeno segmento da cadeia de fornecimento de fabricação de chips de volta para os EUA.

A Thintronics promete um produto concebido para as exigências computacionais da era da IA — um conjunto de novos materiais que, segundo a empresa, têm propriedades isolantes superiores e, se adotados, podem significar centros de dados com velocidades de computação mais rápidas e menores custos de energia.

A empresa está na vanguarda de uma nova vaga de empresas sediadas nos EUA, estimuladas pelo CHIPS and Science Act de 280 mil milhões de dólares, que procuram conquistar uma parte do sector dos semicondutores, atualmente dominado por apenas um punhado de players internacionais. Mas, para ter sucesso, a Thintronics e os seus pares terão de superar uma rede de desafios — resolver problemas técnicos, romper relações industriais de longa data e persuadir os gigantes globais dos semicondutores a acomodar novos fornecedores.

“Inventar novas plataformas de materiais e colocá-las no mundo é muito difícil”, diz Stefan Pastine, fundador e CEO da Thintronics. Não é “para os fracos de coração.”

O gargalo do isolador

Se reconhecer o nome Ajinomoto, provavelmente ficará surpreso ao saber que desempenha um papel crítico no sector dos chips: a empresa é mais conhecida como a principal fornecedora mundial de pó de tempero MSG. Nos anos 1990, a Ajinomoto descobriu que um subproduto do MSG era um ótimo isolante, e desde então desfruta de um quase monopólio neste material específico.

Mas a Ajinomoto não fabrica nenhuma das outras partes que compõem os chips. Na verdade, os materiais isolantes em chips dependem de cadeias de fornecimento dispersas: uma camada utiliza materiais da Ajinomoto, outra camada usa material de outra empresa, e assim por diante, sem que nenhuma das camadas seja optimizada para funcionar em conjunto. O sistema resultante funciona bem quando os dados são transmitidos por caminhos curtos, mas em distâncias mais longas, como entre chips, isoladores fracos actuam como um gargalo, desperdiçando energia e diminuindo a velocidade de computação. Isto tornou-se recentemente uma preocupação crescente, especialmente à medida que a escala do treino de IA se torna mais cara e consome quantidades alarmantes de energia. (A Ajinomoto não respondeu aos pedidos de comentário.)

Nada disto fazia muito sentido para Pastine, um químico que vendeu a sua empresa anterior, especializada na reciclagem de plásticos duros, a uma empresa de produtos químicos industriais em 2019. Naquela altura, começou a acreditar que a indústria química poderia ser lenta a inovar, e pensou que o mesmo padrão estava a impedir os fabricantes de chips de encontrar melhores materiais isolantes. Na indústria de chips, diz ele, os isoladores “têm sido vistos como o parente pobre” — não têm visto o progresso feito com transístores e outros componentes dos chips.

Lançou a Thintronics no mesmo ano, com a esperança de que decifrar o código de um melhor isolador pudesse fornecer aos centros de dados velocidades de computação mais rápidas a custos mais baixos. Essa ideia não era revolucionária — novos isoladores estão constantemente a ser pesquisados e implantados — mas Pastine acreditava que podia encontrar a química certa para oferecer uma inovação.

A Thintronics afirma que fabricará diferentes isoladores para todas as camadas do chip, num sistema projetado para ser integrado nas linhas de fabricação existentes. Pastine disse-me que os materiais estão agora a ser testados com vários players da indústria. Mas recusou-se a fornecer nomes, citando acordos de confidencialidade, e igualmente não quis compartilhar detalhes da fórmula.

Sem mais detalhes, é difícil dizer exactamente quão bem os materiais da Thintronics se comparam com os produtos concorrentes. A empresa testou recentemente os valores de Dk dos seus materiais, que são uma medida de quão eficaz um material isolante é. Venky Sundaram, um pesquisador que fundou várias startups de semicondutores, mas que não está envolvido com a Thintronics, reviu os resultados. Quando comparados a outros filmes de construção — a categoria de dielétricos na qual a Thintronics está a competir — os seus valores de Dk mais impressionantes são melhores do que os de qualquer outro material disponível atualmente, afirma ele.

Um caminho difícil pela frente

A visão da Thintronics já angariou algum apoio. A empresa recebeu uma ronda de financiamento Series A de 20 milhões de dólares em março, liderada por empresas de capital de risco Translink e Maverick, bem como uma bolsa da Fundação Nacional de Ciência dos EUA.

A empresa também está a procurar financiamento do CHIPS Act. Assinada em lei pelo Presidente Joe Biden em 2022, a lei visa impulsionar empresas como a Thintronics para trazer a fabricação de semicondutores de volta às empresas americanas e reduzir a dependência de fornecedores estrangeiros. Um ano após a sua promulgação, a administração afirmou que mais de 450 empresas tinham submetido declarações de interesse para receber financiamento do CHIPS para trabalhos em todo o sector.

A maior parte do financiamento da legislação destina-se a instalações de fabricação em grande escala, como as operadas pela Intel no Novo México e pela Taiwan Semiconductor Manufacturing Corporation (TSMC) no Arizona. Mas a Secretária de Comércio dos EUA, Gina Raimondo, disse que gostaria de ver empresas mais pequenas receberem financiamento também, especialmente no espaço dos materiais. Em fevereiro, as aplicações abriram para um fundo de 300 milhões de dólares destinado especificamente à inovação em materiais. Embora a Thintronics tenha recusado dizer quanto financiamento estava a procurar ou de quais programas, a empresa vê o CHIPS Act como um grande impulso.

Mas construir uma cadeia de fornecimento doméstica para chips — um produto que atualmente depende de dezenas de empresas ao redor do mundo — significará reverter décadas de especialização por diferentes países. E os especialistas do sector dizem que será difícil desafiar os fornecedores dominantes de isoladores actuais, que muitas vezes tiveram que se adaptar para afastar a nova concorrência.

“A Ajinomoto tem um material com mais de 90% de participação no mercado há mais de duas décadas”, diz Sundaram. “Isto é inédito na maioria dos negócios, e pode-se imaginar que eles não chegaram lá sem mudanças.”

Um grande desafio é que os fabricantes dominantes têm relações de décadas com designers de chips como Nvidia ou Advanced Micro Devices, e com fabricantes como TSMC. Pedir a estes players para trocar materiais é um grande problema.

“A indústria de semicondutores é muito conservadora”, diz Larry Zhao, um pesquisador de semicondutores que trabalhou na indústria de dielétricos por mais de 25 anos. “Eles gostam de usar os fornecedores que já conhecem muito bem, onde sabem a qualidade.”

Outro obstáculo que a Thintronics enfrenta é técnico: os materiais isolantes, como outros componentes de chips, são sujeitos a padrões de fabricação tão precisos que são difíceis de compreender. As camadas onde a Ajinomoto domina são mais finas que um fio de cabelo humano. O material também deve ser capaz de aceitar pequenos orifícios, que abrigam fios que passam verticalmente pelo filme. Cada nova iteração é um enorme esforço de investigação e desenvolvimento no qual as empresas incumbentes têm vantagem devido aos seus anos de experiência, diz Sundaram.

Se tudo isso for concluído com sucesso num laboratório, ainda há outro obstáculo pela frente: o material deve manter essas propriedades numa instalação de fabricação de grande volume, que é onde Sundaram viu esforços anteriores falharem.

“Eu aconselhei vários fornecedores de materiais ao longo dos anos que tentaram entrar no negócio [da Ajinomoto] e não conseguiram ter sucesso”, diz ele. “Todos acabaram tendo o problema de não serem tão fáceis de usar numa linha de produção de grande volume.”

Apesar de todos esses desafios, uma coisa pode estar a favor da Thintronics: gigantes tecnológicos sediados nos EUA como a Microsoft e a Meta estão a fazer progressos no design dos seus próprios chips pela primeira vez. O plano é usar esses chips para o treino de IA interno, bem como para a capacidade de computação em nuvem que alugam aos clientes, o que reduziria a dependência da indústria em relação à Nvidia.

Embora a Microsoft, Google e Meta tenham recusado comentar se estão a procurar avanços em materiais como isoladores, Sundaram diz que essas empresas podem estar mais dispostas a trabalhar com novas startups americanas em vez de seguir as velhas formas de fabricar chips: “Elas têm uma mente muito mais aberta sobre as cadeias de fornecimento do que os grandes players actuais.